El término Verifactu está sonando con fuerza en el mundo empresarial y entre los autónomos, pero aún existe mucha confusión sobre qué es exactamente, cómo funciona y qué implicaciones tiene para quienes emiten facturas en España. La mayoría de las personas desconoce que Verifactu entrará en vigor antes de lo que imaginan y que exigirá cambios inmediatos en la forma en que se facturan las operaciones comerciales

Si tienes un negocio, es importante que entiendas cuanto antes qué es Verifactu, cómo va a afectar a tu empresa o actividad profesional y qué pasos debes seguir para adaptarte a tiempo. En este artículo vamos a explicarlo de forma clara y detallada para que no te quedes atrás con esta nueva regulación.

Índice de contenidos

¿Qué es Verifactu?

Verifactu es un nuevo sistema impulsado por la Agencia Tributaria española con el objetivo de mejorar la transparencia fiscal y reducir el fraude en la facturación. Su funcionamiento se basa en la transmisión automática de las registros de facturación a Hacienda en el mismo momento en que se emiten, sin necesidad de intervención manual por parte del emisor.

A diferencia de lo que muchos piensan, Verifactu no es lo mismo que la factura electrónica. Mientras que la factura electrónica es un sistema de facturación completo, Verifactu es un sistema de control de la Agencia Tributaria que consistirá en el envío inmediato y en tiempo real de nuestras facturas para que la AEAT las registre y nos de su aprobación.

Este sistema representa un cambio importante en la forma en que autónomos y empresas deben gestionar su facturación. No se trata solo de digitalizar documentos, sino de garantizar que cada factura emitida queda registrada de forma inalterable y es enviada directamente a la Agencia Tributaria.

Sistema Verifactu: entrada en vigor

Y Verifactu, ¿cuándo entra en vigor? El calendario de implementación de Verifactu está claramente definido, y su entrada en vigor está programada en varias fases:

| Fecha | Obligación |

|---|---|

| 29 de julio de 2025 | Los software de facturación deben estar adaptados (revisa el tuyo) |

| 1 de enero de 2027 | Obligatorio para empresas |

| 1 de julio de 2027 | Obligatorio para autónomos |

Es importante destacar que, a partir de esas fechas, no se podrán seguir utilizando programas de facturación que no cumplan con la normativa Verifactu.

Verifactu y la AEAT

Ya sabemos que Verifactu y la AEAT tienen una relación muy estrecha. La AEAT ofrece una aplicación web gratuita para emitir facturas bajo el marco Verifactu. Ahora bien, su alcance es muy básico y solo resulta útil para quien factura de forma esporádica. Además, solo se puede acceder a través de la Sede Electrónica, carece de app móvil, no facilita apenas automatizaciones, no emite tickets ni facturas simplificadas y no gestiona stock. Lo más crítico: el tiempo que lleva preparar cada documento, algo inviable para comercios, restaurantes o negocios con facturación diaria.

Frente a esa limitación, STEL Order aporta un software preparado para emitir facturas Verifactu, con flujos automatizados y funciones pensadas para el día a día.

¿Verifactu es obligatorio?

La obligatoriedad del sistema Verifactu ha generado una gran confusión entre autónomos y empresarios. Si ya utilizas un software de facturación, estás obligado a acogerte a una de las dos modalidades del sistema: “Sí Verifactu” o “No Verifactu”.

La confusión surge porque muchos creen, de forma equivocada, que la opción “No Verifactu” implica quedar fuera del sistema. Sin embargo, esto no es así: se trata simplemente de una modalidad alternativa dentro del propio marco de Verifactu.

SÍ Verifactu vs. NO Verifactu: diferencias y cómo acogerte a cada uno

Con la entrada en vigor de Verifactu los autónomos y empresas deberán decidir si adoptan el sistema de envío automático de facturas a Hacienda (SÍ Verifactu) o si prefieren optar por el envío bajo requerimiento de la AEAT (NO Verifactu). A continuación, te explicamos las diferencias entre ambas opciones y cómo acogerte a cada una.

Diferencias entre SÍ Verifactu y NO Verifactu

| Característica | SÍ Verifactu | NO Verifactu |

|---|---|---|

| Envío de facturas | Envío inmediato en tiempo real. | Envío solo ante requerimiento de Hacienda. |

| Transparencia y control fiscal | Demuestra una mayor voluntad de transparencia y menor riesgo de inspección. | Mayor posibilidad de ser inspeccionado por la AEAT. |

| Verificación de facturas | Facturas verificables en sede de la AEAT y visibles para los clientes a través del QR | Facturas no verificables en sede de la AEAT y no visibles para los clientes. |

| Conservación | La conservación de los registros de facturación recae sobre la AEAT y tú no tienes que preocuparte de su archivo. | La conservación de los registros de facturación recae sobre ti y tu software y en caso de una pérdida accidental |

Cómo acogerte a SÍ Verifactu o NO Verifactu

Si decides acogerte a SÍ Verifactu, el proceso es simple:

- Elige un software de facturación certificado compatible con Verifactu.

- Emite tu primera factura en formato Verifactu, lo que notificará automáticamente a Hacienda que estás dentro del sistema.

- Todas tus facturas se enviarán en tiempo real a la Agencia Tributaria sin necesidad de ningún trámite adicional.

Si prefieres NO Verifactu, deberás seguir estos pasos:

- Selecciona un software de facturación certificado, ya que su uso es obligatorio en ambos casos.

- Configura el software para indicar que no te acoges a Verifactu, ya que algunos programas lo permiten manualmente.

- Genera y almacena tus facturas sin enviarlas automáticamente a Hacienda. Si la Agencia Tributaria las requiere, deberás enviarlas en el plazo establecido.

En caso de querer cambiar de opción en el futuro:

- De NO Verifactu a SÍ Verifactu, podrás hacerlo en cualquier momento emitiendo tu primera factura Verifactu.

- De SÍ Verifactu a NO Verifactu, Si comienzas trabajando como “Sí Verifactu” y emites al menos un registro ”Sí Verifactu”, puedes notificar el cambio a “No Verifactu”, pero éste no será efectivo hasta el primer día del siguiente año natural.

Desde STEL Order recomendamos optar por SÍ Verifactu, ya que automatiza el proceso, reduce el riesgo de sanciones y facilita el cumplimiento de la normativa sin complicaciones. Si tienes dudas, te ayudamos a elegir la mejor opción para tu negocio.

Características de Verifactu

Verifactu introduce varios cambios en la forma en que se emiten y almacenan las facturas. Cada factura generada deberá cumplir con ciertos requisitos técnicos: Inalterabilidad, trazabilidad, conservación, integridad, accesibilidad y legibilidad.

Además, las facturas incluirán un código QR que permitirá a los clientes y a la propia Hacienda verificar su validez de manera inmediata. Este sistema busca eliminar cualquier posibilidad de alteración posterior, asegurando que la información fiscal registrada sea siempre precisa y confiable.

Verifactu: qué es en menos de 4 minutos

¿Quieres entender qué es Verifactu y cómo debes adaptarte antes de su entrada en vigor? ¡Te lo explicamos en menos de 4 minutos!

¿Cómo funciona Verifactu dentro de STEL Order?

¡El funcionamiento de Verifactu desde STEL Order es realmente sencillo! Te lo explico en unos cuanto pasos

- Accede a tu STEL Order, configuración y autorízanos desde la página de la AEAT para que podamos generar y/o enviar tus registros de factura Verifactu.

- Una vez que verifiquemos tu autorización, podrás elegir la opción con la que vas a trabajar: Sí Verifactu o No Verifactu.

- ¡Ya estás listo para empezar a emitir tus facturas!

¿Qué implica esta elección?

- SÍ Verifactu: Las facturas se envían automáticamente a la Agencia Tributaria en el momento en que se emiten. Esto garantiza el cumplimiento inmediato de la normativa sin necesidad de pasos adicionales.

- NO Verifactu: Las facturas no se transmiten automáticamente, pero se registran y almacenan dentro de STEL Order de forma segura. Si en algún momento la Agencia Tributaria solicita estos documentos, la información ya estará preparada y disponible, cumpliendo igualmente con la obligación legal.

Este enfoque flexible es una ventaja frente a otros programas que no permiten elegir, y que obligan a enviar todas las facturas en tiempo real sin posibilidad de adaptación.

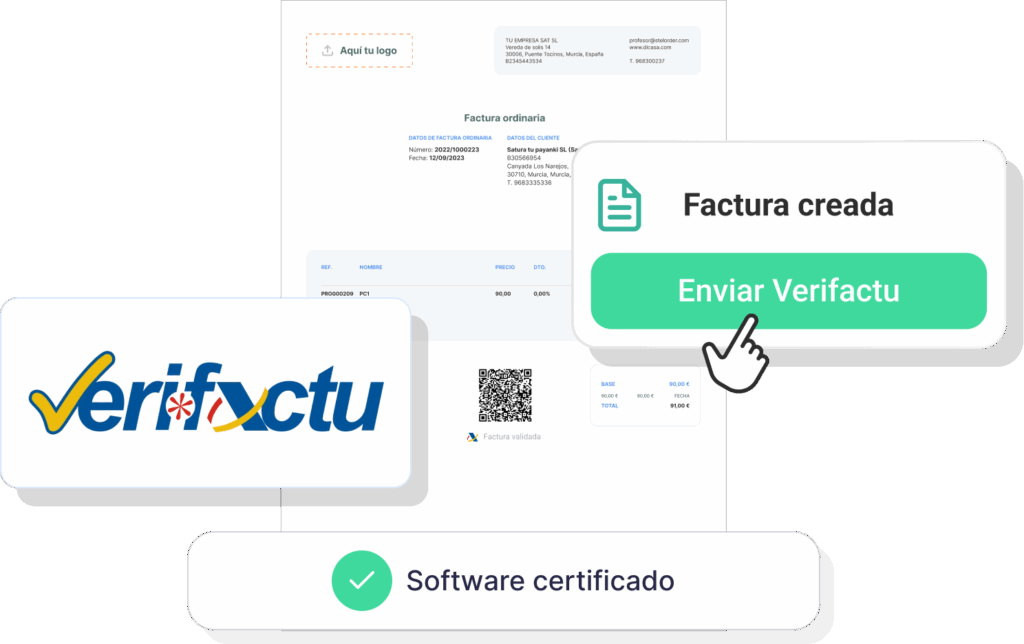

La creación y emisión de facturas Verifactu también será tan sencillo como hasta ahora.

- Para ello, crea las facturas como normalmente lo haces.

- Recuerda que cada factura será creada en estado borrador para que puedas editar y/o eliminar la factura antes de tener la versión definitiva que emitirás a Hacienda.

- Cuando la tengas lista, haz clic en el botón “Emitir Verifactu / Generar No Verifactu” ¡y listo!

En definitiva, STEL Order simplifica al máximo el cumplimiento de Verifactu, con una configuración rápida, emisión intuitiva y control total sobre el proceso.

Te dejamos este vídeo para que veas lo fácil que es Verifactu dentro STEL Order:

¿En qué te beneficia el nuevo sistema Verifactu?

El objetivo de este sistema es luchar contra el fraude fiscal, dando a la Administración Tributaria una mayor capacidad de control sobre las facturas emitidas por empresarios y profesionales.

También se busca reforzar la confianza de los consumidores, asegurándoles que la operación se ha desarrollado de forma totalmente legal y acabando con cualquier sospecha de fraude. Porque ahora el receptor tendrá la facultad de verificar si el emisor realmente ha remitido la factura a Hacienda.

Para la Agencia Tributaria, la gran ventaja del sistema Verifactu es que tendrá toda la información ya digitalizada y en su poder, lo que facilitará la realización de inspecciones y comprobaciones. Para el emisor de la factura se derivan también una serie de ventajas:

- Garantiza la calidad de tu facturación. Por definición, el software Verifactu asegura la exactitud y autenticidad de los registros de facturación.

- Optimiza tu relación con Hacienda. La automatización de la facturación conforme a este sistema redunda en relaciones más fluidas y transparentes con la AEAT.

- Aumenta la confianza de tus clientes. Los destinatarios de tus productos y servicios lo tendrán más fácil a la hora de verificar los datos contenidos en tus facturas.

- Favorece la digitalización de tu empresa. No sólo ahorra recursos, sino que también potencia la productividad.

- Simplifica la contabilidad. Hace que la presentación de los modelos tributarios sea más rápida y sencilla porque la información de las facturas ya estará registrada por Hacienda.

Y lo más importante de todo… ¡Te prepara para la factura electrónica!

¿Qué tienes que hacer para adaptarte al sistema Verifactu?

Para cumplir con Verifactu, es necesario actualizar o cambiar el software de facturación antes de las fechas límite establecidas.

Si el programa que usas actualmente no está certificado para Verifactu, tendrás que buscar una alternativa que garantice el cumplimiento de la normativa. Es recomendable empezar este proceso cuanto antes para evitar problemas a medida que se acerque la fecha de obligatoriedad.

Sistema Verifactu

Los principales desarrolladores de software de facturación ya están certificados por Hacienda. La manera correcta de hacerlo es emitiendo una declaración responsable.

En el caso de STEL Order, nuestro software está conectado con los servidores de Hacienda y cuenta con una declaración responsable pública que puedes consultar aquí.

Nuestros productos siempre están a la vanguardia en materia de desarrollo tecnológico, y esto nos permite adaptarlos rápidamente a cualquier cambio legislativo o fiscal que se pueda producir. Tanto es así, que nuestro programa de facturación ya cumple con los requisitos de garantía de la integridad y trazabilidad de la información, que es justo lo que exige la nueva normativa.

Verifactu va a cambiar la forma en que se lleva a cabo la facturación y el control realizado por la Agencia Tributaria, a fin de mejorar la lucha contra el fraude fiscal. Por suerte, con un software de calidad y ajustado a los requisitos establecidos, cumplir con las nuevas obligaciones será mucho más sencillo.

Prepárate para Verifactu con nuestro software certificado

La llegada de Verifactu supone un cambio importante en la gestión de la facturación y contar con un software certificado no solo es obligatorio, sino esencial para garantizar el cumplimiento normativo. Con STEL Order tienes todo lo que necesitas para adaptarte a esta normativa de forma sencilla y eficiente.

¿Por qué elegir STEL Order para Verifactu?

- Cumple con los requisitos de la AEAT: STEL Order está preparado para generar y enlazar facturas verificables, cumpliendo con las exigencias de Verifactu desde el primer día.

- Automatización completa: emite, registra y, si decides hacerlo, envía tus facturas de manera automática a la AEAT. Nuestro software reduce la carga administrativa y elimina errores humanos.

- Facilidad de uso: diseñado para ser intuitivo, STEL Order no requiere conocimientos técnicos avanzados. Cualquier usuario podrá adaptarse rápidamente.

- Trazabilidad garantizada: cada factura está completamente enlazada y protegida contra manipulaciones, cumpliendo con las garantías del sistema Verifactu.

- Gestión integral del negocio: además de cumplir con la normativa, STEL Order te permite gestionar todos los aspectos de tu negocio, como clientes, inventarios, presupuestos y mucho más, desde una sola herramienta.

- A diferencia de otros software, te ofrecemos las dos opciones que da la AEAT: Sí Verifactu o No Verifactu, para que seas tú quien decida qué se adapta mejor a las necesidades de tu negocio

Además, tenemos experiencia en otros procesos similares como es Ticket BAI en el País Vasco y en otros países como México o Chile.

Preguntas frecuentes

La principal diferencia es que mientras las facturas tradicionales podían crearse en formato físico o a través de cualquier programa informático, las facturas Verifactu deben estar creadas a través de un software de facturación certificado que cumpla con los requisitos exigidos por Hacienda y que garantice la creación y/o emisión inmediata de los registros de facturación.

Siempre llevará un QR y en él aparecerá:

- Antes del QR la expresión: “QR tributario”

- Debajo del QR:

- 1. Si es No verifactu: nada

- 2. Si es Sí Verifactu:

- «Factura verificable en la sede electrónica de la AEAT» o simplemente «Veri*factu»

No se han previsto ayudas o bonificaciones fiscales concretas para adaptarse al reglamento Verifactu. Sin embargo, siempre cabe deducir la inversión y amortización del software. Además, estos sistemas pueden financiarse por medio del Kit Digital.

Puedes:

- Crear una factura rectificativa.

- Anularla, enviando un registro de anulación.

Para ser tal, la factura se envía a Hacienda desde el momento en el que se emite en el software de facturación. Por lo tanto, el cliente siempre la recibirá después de que esta haya pasado por Hacienda.