El recargo de equivalencia puede sonar complicado, pero es una herramienta fiscal que busca hacerle la vida más fácil a muchos comerciantes minoristas. Si eres autónomo y vendes productos sin modificar, es probable que ya estés dentro de este régimen especial del IVA… o que pronto debas estarlo.

En este artículo te explicamos todo lo que necesitas saber: cómo funciona, a quién se aplica, qué implicaciones tiene y cómo calcularlo correctamente. También te contamos cómo puedes automatizar su gestión con STEL Order, un software de facturación pensado para ayudarte a ganar tiempo, evitar errores y llevar tus cuentas siempre al día.

Índice de contenidos

¿Qué es el recargo de equivalencia?

El recargo de equivalencia es un régimen especial del IVA pensado para simplificar la vida fiscal de los comerciantes minoristas. A diferencia del régimen general, donde se declara y se liquida el IVA trimestralmente, este sistema permite que el autónomo no tenga que presentar declaraciones de IVA, a cambio de pagar un pequeño recargo adicional en cada factura de compra.

Este sistema solo se aplica cuando se vende un producto tal como se compra, es decir, sin realizar ninguna transformación. Por ejemplo, si tienes una tienda de juguetes y compras muñecos a un proveedor para venderlos tal cual en tu negocio, te aplica el recargo de equivalencia. El proveedor añadirá este recargo a su factura, y será él quien lo declare a Hacienda.

De esta forma, el comerciante minorista se despreocupa de trámites fiscales complejos, aunque renuncia a algunas ventajas, como deducirse el IVA soportado.

¿A quién se aplica este régimen especial del IVA?

Este régimen está dirigido específicamente a personas físicas, comunidades de bienes y sociedades civiles sin personalidad jurídica que venden productos directamente al consumidor final, sin modificarlos. Es decir, minoristas puros.

Pero no todos los negocios están obligados a usar este régimen. No se aplica en estos casos:

- Empresas mayoristas o industriales.

- Profesionales o autónomos que prestan servicios.

- Comercios que venden productos excluidos como joyas, vehículos, embarcaciones, gasolineras, productos petrolíferos o maquinaria industrial.

Además, existe una cláusula importante: si el 20% o más de tu facturación se realiza a otras empresas o autónomos, puedes optar por salir del régimen y aplicar el régimen general de IVA al año siguiente. Para ello deberás poder justificar ese porcentaje con tus facturas.

Tipos y porcentajes del recargo

Los porcentajes del recargo de equivalencia están directamente vinculados al tipo de IVA que se aplica al producto. Cuanto más alto es el IVA, mayor será el recargo.

Estos son los tipos vigentes:

- 5,2% para productos con 21% de IVA (general).

- 1,4% para productos con 10% de IVA (reducido).

- 0,5% para productos con 4% de IVA (superreducido).

- 1,75% para tabaco, que tiene un tratamiento especial.

Estos recargos se suman sobre la base imponible de la factura. El proveedor está obligado a reflejarlos correctamente, ya que es él quien los repercute y los declara a Hacienda.

Ejemplo de factura con recargo de equivalencia

Imagina que compras productos de droguería por valor de 500 €, sujetos al 21% de IVA. Al estar acogido al régimen de recargo de equivalencia, tu proveedor te emitirá una factura así:

- Base imponible: 500 €

- IVA (21%): 105 €

- Recargo de equivalencia (5,2%): 26 €

- Total factura: 631 €

Este tipo de cálculo se aplica automáticamente cada vez que haces una compra. Como minorista, no podrás deducirte ni el IVA ni el recargo, por lo que ambos deben considerarse como coste directo del producto. Esto impacta en el margen y en la planificación financiera del negocio, por lo que es vital tenerlo bien controlado.

Obligaciones fiscales del comerciante minorista

Una de las grandes ventajas de este régimen es que no exige presentar los modelos 303 y 390 de IVA, lo que ahorra mucho tiempo y posibles errores. Tampoco necesitas llevar libros de IVA, a menos que realices también actividades sujetas al régimen general.

Sin embargo, hay algunas obligaciones importantes:

- Informar al proveedor de que estás acogido al recargo, para que lo aplique en sus facturas.

- Conservar las facturas recibidas, necesarias para justificar gastos en el modelo 130 de IRPF.

- Emitir factura completa en determinados casos: ventas intracomunitarias, exportaciones, o cuando el cliente es empresa o administración.

- Presentar el modelo 309 si haces adquisiciones intracomunitarias o importaciones sin proveedor nacional que aplique el recargo.

Aunque se simplifica la gestión del IVA, el régimen requiere organización y control contable básico para evitar errores o sanciones.

Ventajas y desventajas del recargo de equivalencia

Como todo sistema fiscal simplificado, el recargo de equivalencia tiene aspectos positivos, pero también algunas limitaciones que conviene conocer.

Ventajas:

- El minorista no presenta declaraciones de IVA.

- No es necesario llevar libros de IVA.

- Menor carga administrativa: el proveedor asume la declaración del recargo.

- Simplificación en la emisión de facturas: solo es obligatoria en casos concretos.

Desventajas:

- No puedes deducir el IVA soportado, lo que aumenta los costes.

- El recargo supone un gasto adicional directo en cada compra.

- Es obligatorio comunicar el régimen a cada proveedor para que lo aplique.

- Si se hacen operaciones combinadas con el régimen general, puede complicarse la gestión.

Por eso es importante valorar si este régimen es el más adecuado según el perfil de tu negocio y tus necesidades fiscales.

Cómo te ayuda STEL Order a gestionarlo

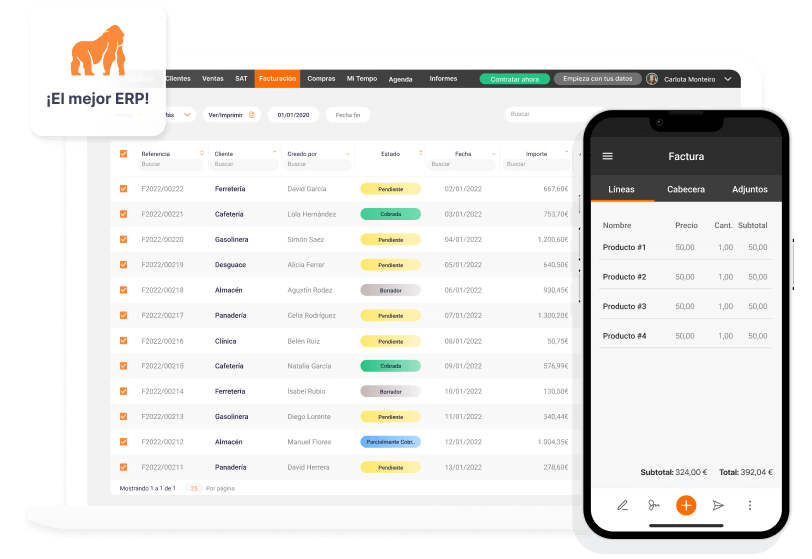

Gestionar correctamente el recargo de equivalencia puede parecer fácil en teoría, pero en la práctica requiere precisión en la facturación y control sobre los datos fiscales. Aquí es donde STEL Order marca la diferencia.

Nuestro software de gestión y facturación permite a los comerciantes minoristas automatizar por completo el tratamiento del recargo de equivalencia:

- Configura productos o proveedores con el tipo de IVA y recargo adecuado.

- Crea facturas correctas automáticamente, con todos los porcentajes bien aplicados.

- Guarda y organiza todos tus documentos contables para ti o tu asesor.

- Controla márgenes, precios y beneficios con todos los impuestos integrados.

STEL Order te evita errores manuales, te ahorra tiempo, y te da la tranquilidad de tener tu negocio bajo control y en cumplimiento con Hacienda. Ya seas un autónomo que gestiona todo solo o trabajes con asesoría, STEL Order es tu mejor aliado.

Preguntas frecuentes sobre el recargo de equivalencia

¿Puedo emitir facturas con IVA si estoy en recargo de equivalencia?

Solo en los casos en los que la normativa lo exige: ventas intracomunitarias, exportaciones, clientes empresa o administración. El resto de operaciones pueden realizarse con ticket o factura simplificada.

¿Qué pasa si mi proveedor no aplica el recargo en la factura?

Aunque es su obligación, tú eres responsable de que esté bien aplicado. Si no lo hace, tú deberás declarar ese recargo con el modelo 309.

¿Qué ocurre si cambio de actividad y dejo de ser minorista?

Tienes que comunicarlo a Hacienda para salir del régimen y pasar al régimen general, lo que implica nuevas obligaciones fiscales (modelo 303, 390, libros de IVA, etc.).

¿Y si tengo parte de mi actividad en régimen general y parte en recargo?

Tendrás que llevar una contabilidad diferenciada para cada régimen, emitir facturas distintas y presentar los modelos correspondientes por separado.

¿Se puede deducir el recargo como gasto?

Sí. Aunque no es deducible como IVA, el recargo se considera mayor coste del producto, por lo que sí puedes incluirlo como gasto en tu contabilidad de IRPF