Los errores tributarios acaban saliendo bastante caros, así que saber qué es una factura con retención y cuándo procede realizarla es una de las primeras cosas que debes aprender como autónomo.

Las facturas con retenciones son una de las figuras tributarias que más interrogantes generan entre los profesionales. Aclara todas tus dudas a nuestro lado para asegurarte de facturar correctamente. Recuerda que, tratándose de Hacienda, cuantas más precauciones tomes, mejor.

Índice de contenidos

¿Qué es una factura con retención?

Las facturas con retenciones son aquellas en las que Hacienda obliga a aplicar una reducción porcentual (retención) conforme a lo dispuesto en el IRPF (Impuesto sobre la Renta de Personas Físicas). Dicha cuantía retenida se expresa con un signo negativo para indicar que debe deducirse de la base imponible correspondiente.

Cuando, como profesional, emites una factura con retención, tu cliente (receptor) debe ingresar la cantidad retenida en Hacienda. Dicho ingreso se hará en tu nombre y a cuenta del IRPF.

En algunos casos podemos encontrar retenciones que no guardan relación con el IRPF. Tal es el caso de las que se producen en el sector de la construcción, las cuales actúan como un anticipo que hace las funciones de garantía entre cliente y contratista.

Lleva la gestión de tus facturas con o sin retención ahorrando tiempo y dinero. Échale un vistazo a nuestro artículo sobre los mejores programas de facturación para autónomos.

¿Quién debe ingresar las retenciones del IRPF?

El empresario o profesional que sea receptor de la factura vendrá obligado a abonar la retención del IRPF en la Agencia Tributaria. Este ingreso, realizado siempre a nombre del emisor, funciona como un adelanto del IRPF. Consecuentemente, la obligación fiscal del emisor se limita a emitir correctamente la factura, pero no es él quien debe abonar el importe retenido.

¿Qué porcentaje de retención deben llevar estas facturas?

- Tipo general: 15 %.

- Tipo reducido para nuevos autónomos: 7 % (aplicable durante los 3 primeros años si no estuvieron dados de alta cómo autónomos en el año anterior).

- Tipos reducidos por sector:

- 1 % en actividades ganaderas de avicultura y engorde porcino y algunas actividades relacionadas con el transporte en estimación objetiva.

- 2 % en actividades forestales, agrícolas y las restantes ganaderas.

- Tipo especial para alquileres de locales entre profesionales: 19 % (modelo 115).

¿Cuándo hay que emitir factura con IRPF?

Desde el punto de vista del emisor, las facturas deben llevar retención de IRPF si las emite un autónomo que se dedique a realizar actividades profesionales o artísticas. Recordemos que están especificadas en las secciones 2 y 3 del Impuesto de Actividades Económicas.

No todas las facturas emitidas por autónomos son facturas con retención, solo lo serán aquellas que estén dirigidas a un profesional o empresario cuyo domicilio fiscal se encuentre en territorio español.

¿Cuándo un profesional no tiene que facturar con IRPF?

¿Alguna vez te has preguntado qué facturas no llevan retención? Según hemos visto, un autónomo no está obligado a aplicar retenciones en sus facturas siempre que concurra alguna de las siguientes circunstancias:

- Que el emisor esté dado de alta en el grupo 1 del IAE (empresarial).

- Que el receptor de la factura sea un particular, es decir, se trata de una persona física que ni es empresa, ni es autónomo, ni ejerce una actividad económica.

- Que el receptor de la factura no tenga su domicilio fiscal en España. Esto se entiende con independencia de que sea persona física, autónomo o empresa.

¿Cómo se realiza una factura con retención?

Desde el punto de vista de los requisitos, no existe diferencia entre facturas normales y facturas con retenciones. Así pues, en estas deberá constar la siguiente información:

- Datos de emisor y receptor

- Numeración

- Método de pago

- Plazo de pago

- Fecha de la factura

- Conceptos facturados

Una vez elaborada la factura, deberemos calcular la base imponible dedicando un apartado exclusivo a la retención del IRPF. En él, deberemos especificar la cuota a retener y el porcentaje de la retención. El emisor deberá declarar trimestralmente estas retenciones en el modelo 130, salvo que las aplique a más del 70 % de sus facturas.

El siguiente paso será restar a la base imponible la cifra resultante de aplicarle el porcentaje retenido. La cantidad retenida deberá figurar claramente de manera desglosada y con signo negativo. Esa misma cuantía será la que el cliente deberá ingresar en Hacienda a nombre del emisor por medio del modelo 111.

Una vez presentados los resúmenes anuales, el emisor puede expedir un certificado de retenciones para aquellos profesionales a quienes se haya aplicado la retención. Dicho documento le servirá de ayuda a la hora de cumplimentar su declaración del IRPF.

En lo que respecta a la contabilidad, este tipo de facturas se contabilizan en la cuenta 473 relativa a “Retenciones y pagos a cuenta”.

¿Cuál es la sanción por hacer una factura sin retención?

Si un autónomo emite una factura sin aplicar la retención correspondiente se enfrenta a una sanción económica que puede alcanzar hasta el 50 % del monto de la retención no practicada. En cualquier caso, habrá que estar a las circunstancias del caso concreto para determinar la cuantía específica de la multa.

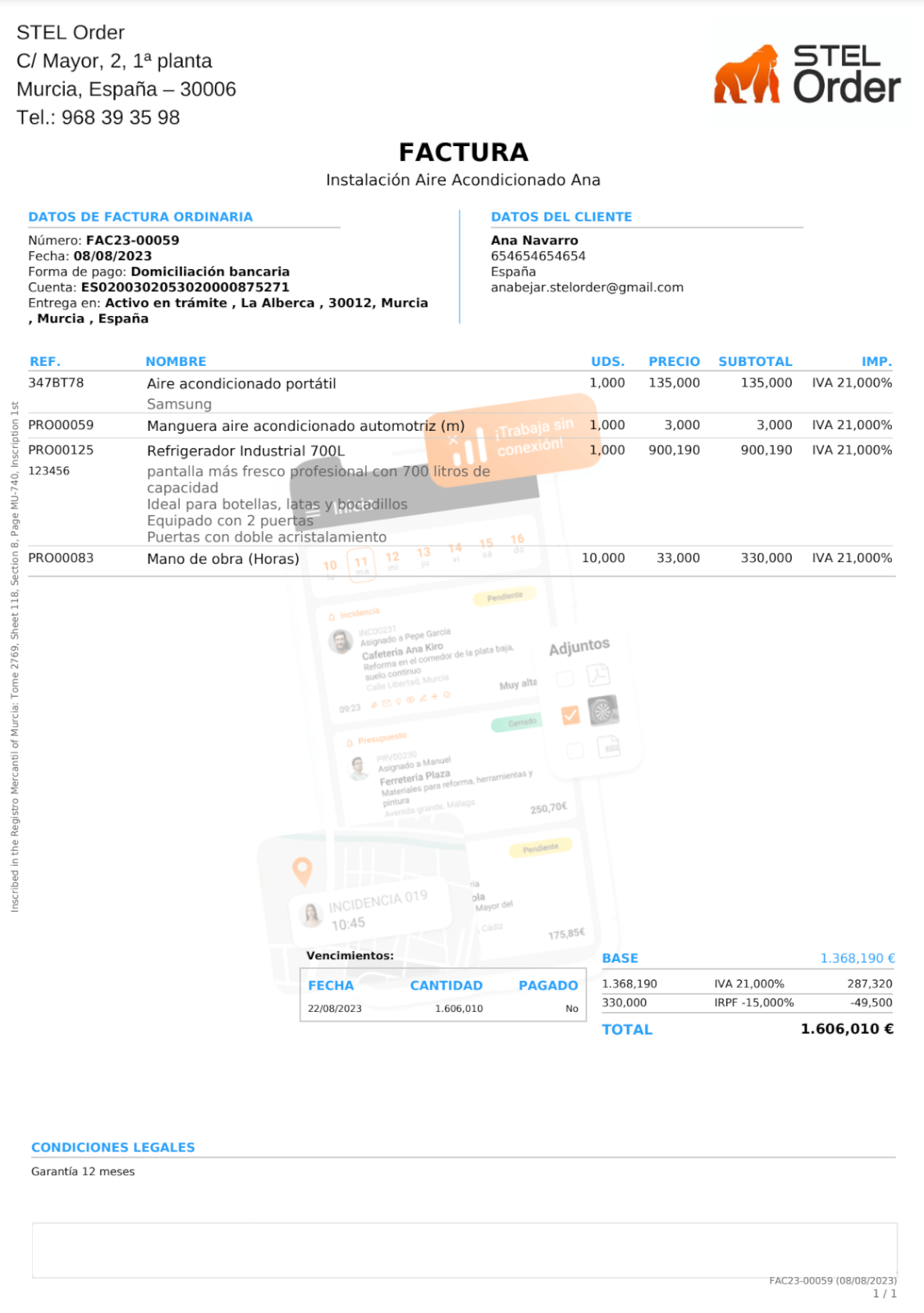

Ejemplo de factura con IRPF e IVA

En la siguiente imagen puedes ver un modelo de factura con retención. Tal y como figura en ella, la cuantía retenida se calcula a partir de la base imponible. A diferencia de lo que sucede con el IVA (que se suma), dicho monto se resta. En esta factura, sólo esta sujeta a IRPF la mano de obra.

Como ya habrás podido comprobar, la factura con retención no entraña mayores problemas una vez que conoces todos sus detalles. Ahora que ya tienes claro en qué consiste y cómo se calcula, lo tienes mucho más fácil a la hora de realizar este trámite fiscal sin incurrir en errores.